本記事は「副業がばれる理由と対策」について記述しております。

公務員。

なりたい職業で常にトップクラスに食い込むその人気は不動といってもいいでしょう。

そこそこの給料と抜群の安定。

知人の公務員に尋ねると、彼は公務員の魅力について、こう語ってくれました。

雇用主が「国」なのはやっぱり強いですよね。

私は羨ましいと思うのですが、知人は「年収に満足がいかないから、副業したい、バレない副業の方法はないものか?」とよく言っております。

確かにこれは私も気になる所です。

副業って住民税でばれるというのはよく聞く話ですもんね。

そこで、本記事では公務員の年収やバレない副業の方法、副業そのものについてまとめてみました。

Contents

- 1 公務員の年収

- 2 住民税を支払う方法

- 3 特別徴収が問題

- 4 役所に給与をいくら払ったかを教える義務がある

- 5 給与支払報告書を出さなくてよいケースもある

- 6 帳簿に記録が残る

- 7 所得税はどうなるか

- 8 甲、乙方式はスマートだと思う

- 9 給与ではなく請負でやる

- 10 確定申告で住民税の合算を防ぐ

- 11 なぜか合算される事も

- 12 会社を作る

- 13 ある程度稼いでいる人限定

- 14 まとめ・規模に応じた副業

- 15 気合が入っている人は不動産投資もありかも

- 16 公務員が合法にアパート経営できる根拠

- 17 合法な公務員のアパート経営・マンション経営とは

- 18 不動産はまだ強いけれど、勉強する必要がある。

- 19 無料セミナーもある。

- 20 あとがき

公務員の年収

年収ラボなどのサイトから調べた数字ですと、以下のようになります。

国家公務員

・一般 660万

・税務署 740万

・海上保安官 690万

地方公務員

・一般 715万

・警察 810万

独立行政法人

・一般 730万

パッとみて意外に思ったのは、国家公務員の平均年収が地方公務員の平均年収よりも低いことですね。

国家公務員といえば、永田町で働く選ばれしエリートというイメージがあります。

国Ⅰでなくてもかなりの年収があるだろうと思っておりましたが、意外なものですね。

ちなみに、内閣総理大臣も国家公務員です。年収は5,000万円。

歴史に名が残るとはいえ、国を背負う重圧、激務を考えるともっと高い年収でもいい、と思うのは私だけでしょうか。

調べれば、私の知人の年収なども推察ができそうですが、確かに一流企業の社員と比べると、低い年収かもしれません。

しかし、安定や公務員という肩書きを考えれば、素晴らしく魅力のある職業だと思います。

一流企業に入れる人なんてそもそも少ないですし、多くの人にとって、公務員が魅力的な職業であることが頷けますね。

住民税を支払う方法

副業がバレる理由はいろいろありますが、やはり住民税によりバレるケースが多いようです。

なぜか。

それを説明する前に、住民税について述べておく必要があります。

住民税の支払い方法には以下の2つがあります。

・給料から毎月天引き=特別徴収

・年に4回、自分で支払う=普通徴収

給与所得者、サラリーマンにとっては、特別徴収、つまり給料天引きが原則です。

毎月のお給料から住民税、引かれていますよね?

しかし、個人事業主や超零細企業なんかは普通徴収の所もあります。

これって、名前逆にしたほうがいいと思うんですが、どうでしょう。

特別って名前がついているのに、原則とか矛盾しています。

自営よりサラリーマンの方が圧倒的に人数多いわけですし。

「普通徴収は年4回しか払わないなんてずるいじゃないか」と思われる方もおるかもしれませんが、

住民税の年額を12回に分けて天引きされるのが特別徴収、4回に分けて自分で支払うのが普通徴収なので、支払い方法によって、税額に有利不利が生じることはありません。

特別徴収が問題

副業がバレるのは特別徴収〈天引き〉が問題なのです。

副業といっても、バイト、商売〈アフィリエイトや輸入、せどりなども商売になります〉、不動産などいくつかありますが、どれも住民税のせいでバレるケースが多い。

会社、公務員もそうですが、会社の経理〈給与計算〉部に毎年5月頃になると、市役所から住民税の計算明細が送られてきます。

そこに他の所得(不動産や事業)があると、明細に載ってしまい、経理の人が見たらバレてしまいます。

〈不動産と事業の場合は回避する方法はあるにはあります。後で述べます〉

「じゃあ、バイトはどうなのよ? 不動産でも事業でもないよね」

バイトに関しては金額にもよりますが、かなりばれやすいです。

役所に給与をいくら払ったかを教える義務がある

バイトでも正社員でもお給料を支払った会社や個人事業主は、毎年1月末日までに「給与支払報告書」という書類を市役所に届け出ます。

これはその従業員に1年間でいくら支払ったか、ということを報告する書類です。

住民税はこの書類を元に計算されます。

例えば、前年1月〜12月の間で、あなたが以下の会社で、

・A社〈メイン〉で年収600万

・B社〈バイト〉で年収100万

・C社〈バイト〉で年収50万

稼いでいたとします。

A社もB社もC社も、あなたが住んでいる市役所にいくら給料を払ったか、給与支払報告書を作成して、届け出ます。

市役所はこれを合算〈750万〉して、メインのA社に課税通知を送るのです。

A社に年収750万分の課税通知を送ってしまうのです。

そりゃー、ばれます。

A社では年収600万円しか払っていないのに、750万分の税額通知がきたら気がつくのは自然の理です。

給与支払報告書を出さなくてよいケースもある

給与支払報告書は基本的には義務ですが、出さなくて良い場合もあります。

年の途中で退職していて、その人に支払った給料が30万円なければ、出さなくて良いのです。

あなたがメインの会社に加えて、以下でバイトをしていたとします。

・D社 20万円 前年11月に退職済み

・E社 5万円 前年10月に退職済み

この場合、D社、E社は市役所に給与支払報告書を出さなくてもいいのです。

出すか否か、会社の判断に委ねられています。

〈役所はできるだけ出せっていうけれどね〉

これらの会社が出さなければバレないケースもある、という事です。

その分だけ住民税の課税を免れる事ができます。

ただ、これは現実的ではありません。

運みたいなものですし。

帳簿に記録が残る

当たり前ですが、バイト先があなたに給料を払ったら、会計上「給与」として経費計上します。

つまり、帳簿に載っているという事です。

現行法上、通常の帳簿は9年、保存されますから、記録は当分の間残ったままになります。

つついて、つついて、つつけばバレる、ということです。

実際にはそんな事はあまりないでしょうが。

所得税はどうなるか

今まで、話していたのは住民税のケースです。

給料から徴収される税には所得税もあります。

所得税は国税。

住民税は地方税。

私たちのお給料は国と地方の両方に税金として徴収されるのです。

副業バイトの場合、税務署に確定申告をすれば、税金が戻ってくるケースがあります。

所得税の源泉にはメインの職場で適用される「甲」と副業で徴収される方式の「乙」があります。

乙は甲に比べて、多く天引きされます。

めちゃくちゃざっくり言うと、甲は88,000円以上、月給をもらうと徴収されますが、乙はいくらであっても徴収されます。

例えば、月3万円程度でも、乙の場合は3万×3.063%で920円程度の源泉をされてしまうのです。

乙で徴収された金額が多い人は確定申告をすれば、税金が戻ってくる可能性はあります。

しかし、申告しても、必ず戻ってくるわけではありません。

メインのお給料、控除全てを考慮しないと、これはなんとも言えません。

逆に納付になる事もあるでしょう。

また、上記のE社とD社が給与支払報告署の提出をスルーしたとしても、確定申告をするとバレるリスクが生じます。

副業分で多くとられた税金を取り戻すのだから、当然、副業分の給料の金額も税務署に申告します。

その後、税務署から市役所に情報が行くからです。

甲、乙方式はスマートだと思う

これは私の推測かつ蛇足なので、読まなくていいです〈笑

副業ってやっぱり税務署も捕まえづらいし、面倒だと思うんですよ。

だから、あらかじめ乙方式を設定して、副業バイトについては多めに税金取って、取りっぱぐれしないようにしよう。

納税者も損をしているケースが多いから、ちゃんと確定申告するだろう。

そうしたら、給与の合計額を市役所に教えてあげれば、給与支払報告書が適正に出されていなくとも、住民税も適正にとれる。

多く取られている人が確定申告しなかったら、その人が損するだけ。

税金の目的は「課税の公平」ですが、甲、乙区分はそこに近づくためのスマートな手法だと思います。

でも、住民税の事まで考えると、せこい人はあえて、所得税の還付申告をあえてしないケースもあり得る。

所得税の税率って低所得者だと5%なんですよね。

住民税は大体10%ですから。

さっきのE社とD社の話で、給与支払報告書をスルーされたとしますよね。

・副業分の所得税を還付すると、住民税を正当に申告することとなる。

・副業分の所得税を確定申告しなければ、副業分の住民税は課税されない。

実際に計算してみると、所得税の確定申告をしない方が住民税とトータルで見て、特になるような場合もありえる。

国も低所得者を追求しても実益ないから、スルーということなのでしょうかね。

給与ではなく請負でやる

で、副業がバレない方法はさっき言った「給与支払報告書」の未提出ですが、これはちょっと現実的ではないです。

知り合いとかであれば「出すなよ」なんて釘をさせるかもしれませんが、それは限りなく脱税に近い行為ですからね。

もう少しクリーンな方法としては、「雇用契約では無く」「業務請け負い契約」でやるって事です。

最近だと、大人の家庭教師のト◯イとかに多いですね。

業務請け負いだと、その仕事に必要な備品は自分で用意しなくてはなりませんし、場合によっては請求書等を作ったりする必要があります。

面倒ですし、税負担も給与と比べると大きい場合が多い。

しかし、そうすると、扱いが給与所得ではなくなるんです。

雑所得又は事業所得になります。

そうすると、確定申告をする事で住民税が合計される事を回避する余地が出てくるんです。

ちなみに、雇う側も「雇用」より「業務請け負い」にした方が有利になるケースがあります。

理由は消費税。

雇う側から見ると、

・雇用の場合は給与

・業務請け負いの場合は外注費

上記のようになります。

給与は消費税の計算上、経費になりませんが、外注費はなります。

〈詳しい方へ、簡易課税ではなく原則課税の話です〉

さらに言えば、バイトでもある程度働くと社会保険に加入しなくてはなりません。

社会保険料として会社の負担する経費が増えます。

業務請負にしておけば、社保加入はしなくて良いので、結構経費は削減できます。

ただし、この辺りは雇われる側が気にする話ではありません。

副業を請負でやる事はある意味WIN-WINと言えるのかもしれません。

確定申告で住民税の合算を防ぐ

給与でない場合は住民税の合算回避を防ぐ方法はあるにはあります。

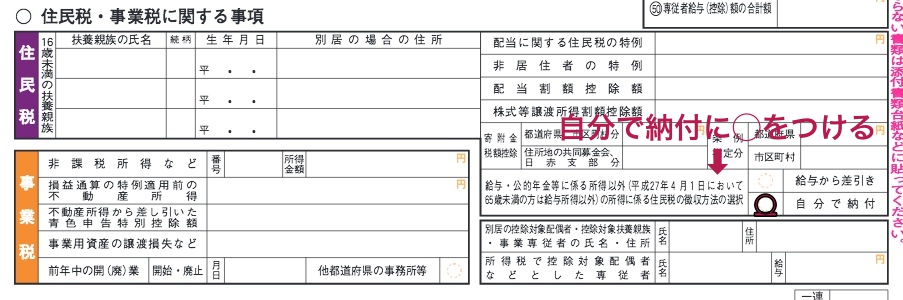

それは確定申告で以下の所に◯をつけるのです。

確定申告署Bの二表の一番下の欄です。

これは「住民税の計算において、給与所得以外の所得を合算させないし、明細に載せない。その分は自分で別個に払うよ」という事です。

外した不動産、事業所得などの分は別個に自分で支払う。

これなら問題解決じゃないか。

そう思うかもしれませんが、これって絶対じゃないんですよね・・・。

なぜか合算される事も

単純に二表に◯をつけてもバレることはあります。

理由としては、役所のミス、事業等の損益通算〈赤字〉、特別な控除からの推測などがあります。

実際に二表に◯をつけても、役人がスルーしたという話があります。

いや、人によってはシャレにならないんですが、役人も人間ですから、ミスはあります。

でも、最近は電子が浸透していますし、減ってきているような気がしますけれどね。

損益通算もあまりないかもしれませんが、事業が赤字だった場合、給与所得と通算されてしまい、年収に対して、やたら住民税が安いということでバレます。

超、ざっくり例にすると、

・事業所得マイナス300万

・給与所得300万

合計所得0。住民税0

なんかもう、副業なんて辞めちまえってな感じですね〈笑

〈詳しい人へ。事業なのか雑なのかという問題はスルーさせて下さい〉

一発でばれますよね。

年収300万円もらっていて、住民税が0円とか明細見られたら。

住民税は所得税と違って、所得が確定してからの払いなので、基本的に還付はないんです。

つまり、これから払う税金を安くするという処置しかできないんです。

だから、給与と事業で事業が赤字の場合は、給与から引くしかない。

特別な控除は、控除の種類、金額や計算の流れから副業やってるなー、という推測ですが、これは滅多にないでしょうね。

普通の給与計算の担当者はそこまで気にしないですし、詳しくないですから。

もと、会計事務所とか税務署の所得税部門で働いていて、個人の確定申告バンバンやってましたー、見てましたー、みたいな人は怖いですけれど。

つまり、二票に◯をつけても、完璧じゃないってことですね。

会社を作る

安全というか、リスクが少ないのは副業用の会社を作る事ですかねー。

家族にでも、社長になってもらって、自分は影に徹するのです。

設けた金を家族に給与を支払う事によって、分配する。

年金のみのおじいちゃん、おばあちゃんなんかがいたらいいですね。

会社からおじいちゃん、おばあちゃんに月5万円払うのです。

もちろん、実態として何かやってもらわないといけません。

何もやっていない事がバレたら、税務調査で否認されますから。

資料整理とかね。

お給料って、年で65万円までは税負担が増える事はありません。

お給料は、もらった金額から最低でも65万円は無条件に引けるのです。

月5万ずつだと年で60万円。

65万円までは無条件で引けますから。給与所得は0。

おじいちゃん、おばあちゃんの税金が増える事はないが、会社では経費にできる。

キャッシュを合法的に引き出せる。

この辺りはいろいろやりようがあります。

法人の方が節税の手法も多いですし。

ある程度稼いでいる人限定

会社を作る場合、ある程度の売り上げ、利益を出していない場合、かえって損をします。

会社って、赤字でも確実に毎年7万円、法人住民税がとられます。

加えて、決算の申告は素人にはまずできないでしょう。

頭いい人でも無理だと思いますよ。

税理士に頼むべきです。決算コストがかかります。

あと、社会保険。

法人は絶対加入なのですが、現実的には入っていない会社、結構多いです。

でも、これからは厳しくなると思います。

マイナンバーって、税金とか社会保険とかの情報を把握しやすくするための制度です。

要は、国が税金、社会保険料をとりっぱぐれないように強化するという制度です。

社保の調査もしんどくなってきますよ。きっと。

会社を作る場合、そこそこの副業の規模がある事が前提です。

まとめ・規模に応じた副業

公務員の副業についてですが、副業全晩の王道の抜け道についてまとめてみました。

以下はまとめとしてパターン別に私が良いと思う副業方法です。

どの手法にしろ、行うなら自己責任でお願いいたします。

私ならこういう方法でやるという事です。

責任はとれません。

事業規模が大きい人

副業の規模が大きい人は会社を作るのが良いでしょうね。

節税にも使えますし。

会社設立は自分でもできますが、税理士に頼む方が得策です。

会社を作る場合の経費は20万から30万ぐらいでしょう。

中には15万ぐらいでやってくれる所もありますが。

登記とかあるのだから司法書士じゃないの?

そう思われるかもしれませんが、大体どの税理士も司法書士、弁護士、社会保険労務士辺りとは提携しています。

税理士、会計事務所って「よろず相談的」な面もありますから、何かあればまずは税理士に聞くのがベターです。

無料で相談に乗ってくれる先生もいますし、会社を作る前に一度、副業がばれない方法、副業の方向性など、疑問があればとりあえず、税理士先生に相談するとよろしいかと思います。

副業に強い税理士を探すには「日本税理士紹介ネットワーク」を使うと楽だと思います。

こちら![]() から、詳しく見れます。

から、詳しく見れます。

月に1、2万位の人・バイト

年で10万円程度の場合です。

住民税的にはバレるリスクは低いから余り、気にしなくてもいいでしょう。

私なら、短期バイトとかしますね。

1日だけとかの。

短期バイトならネットで探せばたくさんありますが、アルバイトEXが他のバイトと比べて、お給料が高い案件が多いので、おすすめ。

案件の数も多いです。

こちら![]() から詳しくみれます。

から詳しくみれます。

また、アルバイトEXには先ほど話で上げた、大人の家庭教師トライの案件もあります。

ちなみに大人の家庭教師は、受験勉強だけではなく、ピアノやスポーツ、宅建や簿記などの資格など総合的な家庭教師のサービスです。

特技がある人はそれを教える事ができます。

こちらは「業務請け負い」なので、確定申告〈2表チェック〉をする事によって、給与合算を防ぐ事ができます。

〈「なぜか合算されることも」で述べたリスクは生じますが〉

総じて、これぐらいの年収であればあまり気にしなくても大丈夫かと思います。

月に5万以上

バイトでこの金額を稼ぐのは危険過ぎます。

バイトをするなら月に1万ぐらいまでにしておくべきです。

そうすると、事業〈雑所得〉で稼ぐ感じになります。

その他の副業

先ほどのアルバイトEXなどでトライのような家庭教師をやるか、業務請け負いができるバイトを探すかです。

最近は自分のスキルを生かした業務請け負いなどもありますよね。

例えば、ココナラとか。

イラストや作曲などなんでも良いですが、特技を生かした業務を開業できます。

上のトライの特技版に似た感じですね。もっともトライは教えるのに対して、こちらは業務を行う、という点が異なりますが。

中には就職活動相談なる、面白そうなものもあったり。

もちろんこちらは独立して受けるので基本的には雑所得、金額が大きければ事業所得となり、住民税から副業がバレ辛いです。

興味がある方は下記を参考になさってください。

知識・スキルの販売サイト【ココナラ】

![]()

参考:副業の例

私は公務員ではありませんが、副業の経験はけっこうあったりします。

それなりに取り組んだのは、

・Amazon輸入転売

・せどり

・アフィリエイト

などで、どれもそれなりに稼げました。

Amazon転売については別記事がありますので、よろしければご参照いただければと思います。

別記事で述べておりますが、せどりはAmazon転売のおまけ程度でやっておりました。

物品売買は利益で多くて月に20万円とかでした。

売上にすると、月100万〜200万の間位です。

話がそれますが、よく転売関係のブログなどで月商300万円とか書いたりしているものがあったりします。

すごいと思う方もおるかもしれませんが、これはあくまで売上であり、実際はそこから原価や販売コストが引かれるわけです。

実際に残るお金としてはその10%〜25%程度だと思います。

ちなみに上記の副業はすべて事業又は雑所得になりますので、確定申告をしっかり行う事で、住民税からバレるリスクは減らせます。

個人的なおすすめはアフィリエイト

せどりはともかく、Amazon転売に関して言えば、外注を使うことにより、完全にパソコン上の作業で終わらせることも可能です。

副業はやはり『手軽かつ、気楽』なのが良いと思います。

そういう意味で言えば、アフィリエイトが一番良いと思います。

このブログでも少々のアフィリエイト収入がありますが、アフィリエイトのいいところは、外注を使わない場合、月額コストが非常に安い事が挙げられます。

無料ブログであれば、完全にタダですし、サーバーを借りて本格的にやっても月に1,500円行くか行かないかです。

私は他にもブログをやっておりますが、全部を合計しても、月の基本コストは上に挙げた1,500円ぐらいです。

また失敗した際に転売などは大きく損失がでますが、アフィリエイトは上のコスト+自分の時間ぐらいです。

リアルなビジネスと比べても非常にリスクが低いですし、ノートパソコン1台あれば、いつでもどこでもできてしまうところもすばらしいと思います。

アフィリエイトは最初は大変ですが、ブログが強くなり、稼げるようになるとちょっとした不動産を持っている気分になれます。

しかも固定資産税も修繕費も保険料もかからないという(笑

また、匿名で続ける事ができるのもポイントが高いです。

転売などはAmazon、ヤフオクなどに出品する際にどうしても実名、住所などの住所が必要になってきます。

秘密裏にという意味でもアフィリエイトはおすすめです。

アフィリをやりたい場合、まずはブログを用意して、アフィリサイトに登録して行います。

私がメインで使っているアフィリサイトは、A8ネットとバリューコマースです。

どちらもアフィリをやるなら、皆、間違いなく使っているサービスですので、興味がある方は登録だけでもしておくとよろしいかと思います。

下記に記しておきます。

気合が入っている人は不動産投資もありかも

不動産は不動産所得になりますので、確定申告で給与と合算しない事ができます。

また、実際に公務員の方で、不動産所得がある方、結構おられます。

それは次のような理由が多いです。

・相続でアパートを引き継いだ。

・持ち家があったが、引っ越したため賃貸に出した。

事業所得ですと、言い訳がききにくいです。

自分で行動して収入を得てしまっていますから。

でも不動産所得ですとどうでしょう。

不可抗力な方もおられるでしょう。

そもそも、公務員のアパート経営は、条件を満たせば大丈夫なのです。

親のアパートを相続することになった、とかは完全に不可抗力ですから。

ちなみに株とかも相続で手に入れる事もありえますので、大丈夫です。

〈不動産に比べて、儲けられる可能性が低いですが〉

公務員が合法にアパート経営できる根拠

一応相続物件、賃貸オーケーな根拠を示しておきます。

以下の根拠はあくまで国家公務員です。

〈地方公務員になると、ちょっと話が違ってくる可能性がありますが、大枠は同じです〉

合法な公務員のアパート経営・マンション経営とは

公務員のアパート経営・マンション経営は、以下の条件をクリアすることによって、副業ではなく不動産投資とみなされます。公務員の不動産収入に関しては、「人事院規則14―8(営利企業の役員等との兼業)の運用について」にて記されています。

- 5棟10室以下の規模で行う

- 賃貸収入は年額500万円未満に抑える

- 管理業務を自分で行わない

想定されるケースとして親から賃貸物件を相続してしまい入居者に転居を求めることができなかったり、転勤で数年間自宅を離れなければならなくなり、その間誰かに自宅を貸したいというようなことが公務員にも起こり得ます。そのような場合を考えれば、上記のように条件を設けて不動産投資を認めるのは、当然の措置と言えるのではないでしょうか。

また、職種や自治体によっては、特別な規則が定められている場合もあります。

これからアパート経営・マンション経営を始めることを考えている公務員の方は、一度職場で相談するなど、無理のない方法を選ぶことをお勧めします。

リーマンショク以来、不動産も叩かれるようになっておりますが、利回りの高い物件があれば投資の方法としては依然有効です。

公務員の方と不動産は相性がかなり良いです。

実際に公務員を退職された方で、不動産投資に手を出している方は多いです。

若いうちからやっておけばより盤石になるに違いはありません。

もちろん、上記の話は主に相続や引っ越しなどを想定しているかと思われますが、投資目的で取り組んでも不可能ではないと思います。

公務員の方でも、不自然でない流れを作る事ができます。

例えば、上の根拠でもあるように最初は持ち家として物件を購入しておいて、事情があって引っ越して賃貸に出したとかです。

最初から投資目的で、長期的な利回りを計算した上で上記を装うのです。

そして、公務員という肩書きは安定性最強です。

融資も通りやすいです。

当たり前ですが、住宅ローンのランクなんかも相当上位に位置しています。

〈銀行は職業や年収によって、借りる人のランク付けをしています。金利の提案も変わってくることも稀にあります〉

資金調達も容易だと思います。

こう書くと、まるで不動産投資を進めているかのように思われますが、個人的にはアフィリエイトがおススメです。

それはリスクが少ないからです。

不動産はまだ強いけれど、勉強する必要がある。

不動産投資は十分に知識を身につけてから行うべきです。

私自身、宅建の資格も持っておりますし、不動産経営の数字はかなり見てきておりますが、稼いでいる人は皆かなり勉強しております。

失敗するとダメージがでかいので、勉強せざるを得ないのです。

オススメは、エクセルを使って収支計算をする練習をする事ですね。

不動産の数字を計算する要素は固定的です。

・収入関係

家賃収入、敷金、礼金、更新料など。

・経費関係

管理費、修繕費、固定資産税、損害保険料、減価償却費、〈借入があれば〉借入金利息。

もちろん、これらの要素がどんなものなのか勉強する必要がありますが、概ね上記がわかれば、収支の計算が可能です。

不動産の良いところは、他のビジネスと比べて、収益のメドが予想つきやすい点です。

コツは保守的に計算する事。家賃収入は満室ではなく、少し低めの空室割合を使って算出します。

また、更新料、礼金を考慮しないのも良いです。

これらを度外視して、利益がでるならば、検討する価値はある不動産と言えるでしょう。

無料セミナーもある。

現在であれば、勉強のとっかかりとして、不動産投資55分セミナーというものが東京・六本木でやっております。

参加費は無料です。

1時間で不動産投資について学べます。

お勤めの方が気軽に不動産投資の勉強がしやすいように、というコンセプトでやられているイベントです。

知識よりも実例のお話が重視なので、有益だと思います。

また講師の方の顧客にも公務員も多いので、その点も良いです。

〈知識は本などで勉強できますが、実際に運営してどうだった、などという話は直に聞いたほうが絶対に良いです〉

場所は六本木なので、東京近辺限定にはなりますが、非常におススメできるイベントです。

ただ、受付人数が少なく、イベントもずっとやっているわけではないので、参加したい方は早めに申し込んだほうが良いです。

興味がある方はチェックしてみてください。

あとがき

総じて。

裏で副業するのって、実は結構大変です。

公務員の方はバレたらリスクも大きいです。

副業を行うのであれば、細心の注意を払って臨むべきです。

上記で少し触れていますが、自分がやるのでは無く、公務員ではない家族などに名義上はやってもらっている事にするという事なども有効な方法だと思います。

例えば、男性で奥さんがいる方などは奥さん名義でアフィリ登録などを済ませ、奥さんがアフィリ分の確定申告をする。

しかし、実際は旦那さんがブログの運営をやっている、というのも全然ありだと思います。

税務には実質課税の原則という、実際にお金をもらうべき人が売上を出したとみなしてその人に課税するべきだー、なんていうルールがあります。

今の話でめちゃくちゃざっくりいうと、要は旦那さんに課税する、ということですが、それを実際に追求することは難しいと思います。

名義関係を整えてそれに対する申告も別人がやっておけば、バレにくい方法であることは間違いありません。